Europese Aandelen Vs. Wall Street: Doorzetting Van De Snelle Marktbeweging?

Table of Contents

Vergelijking van Prestatie: Europese Aandelen vs. Amerikaanse Aandelen

Prestatie-indicatoren

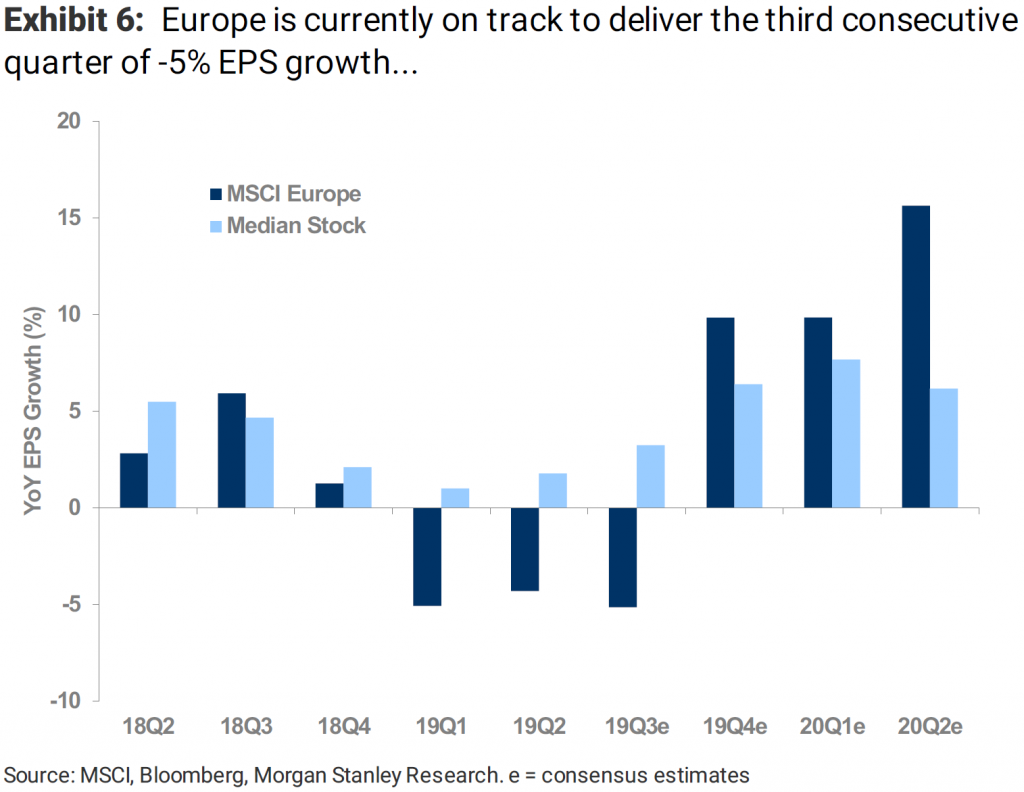

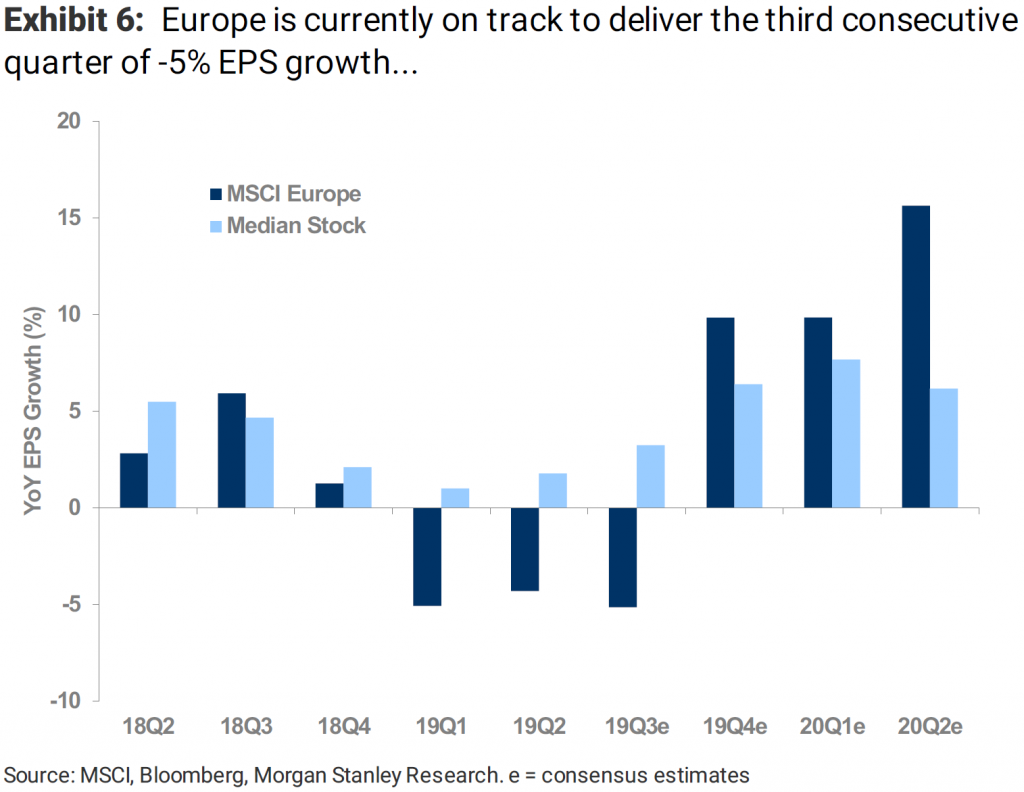

Om een duidelijke vergelijking te maken tussen Europese en Amerikaanse aandelen, zullen we kijken naar de prestaties van belangrijke indices zoals de EURO STOXX 50 en de S&P 500. Deze indices weerspiegelen respectievelijk de prestaties van grote Europese en Amerikaanse bedrijven.

- Rendementen: Een vergelijking van jaar-op-jaar en maand-op-maand rendementen laat zien welke index de beste prestaties heeft geleverd. Deze cijfers kunnen sterk fluctueren afhankelijk van de periode.

- Volatiliteit: De beta en standaarddeviatie van beide indices geven aan hoe volatiel ze zijn. Een hogere beta wijst op een grotere gevoeligheid voor marktbewegingen.

- Correlatie: De correlatie tussen de EURO STOXX 50 en de S&P 500 index toont aan hoe sterk de prestaties van beide indices met elkaar samenhangen. Een hoge correlatie suggereert dat ze gelijktijdig stijgen en dalen.

[Hier zou een grafiek moeten komen die de prestaties van de EURO STOXX 50 en de S&P 500 index over een bepaalde periode vergelijkt (bijv. de afgelopen 5 jaar).]

Sectorale verschillen

De sectorale samenstelling van de Europese en Amerikaanse aandelenmarkten verschilt aanzienlijk. De VS heeft een sterkere nadruk op technologiebedrijven, terwijl Europa meer is gediversifieerd over sectoren zoals energie, financiële diensten en luxe goederen.

- Dominante sectoren: De dominantie van de technologiesector in de VS kan leiden tot grotere volatiliteit in de S&P 500 index, aangezien technologiebedrijven gevoelig zijn voor veranderingen in consumentengedrag en technologische ontwikkelingen.

- Impact van technologische vooruitgang: Snelle technologische ontwikkelingen beïnvloeden beide markten, maar de impact kan verschillen afhankelijk van de sectorale samenstelling.

- Invloed van regelgeving: Verschillen in regelgeving tussen de EU en de VS kunnen ook een impact hebben op de prestaties van bedrijven in de verschillende sectoren.

Macro-economische Factoren

Macro-economische factoren spelen een cruciale rol in de prestaties van beide aandelenmarkten.

- Invloed van ECB vs. Fed beleid: Het monetaire beleid van de Europese Centrale Bank (ECB) en de Federal Reserve (Fed) heeft een directe invloed op de rentevoeten en de inflatie, wat weer de aandelenprijzen beïnvloedt.

- Impact van de oorlog in Oekraïne: De oorlog in Oekraïne heeft geleid tot een toename van de energieprijzen en geopolitieke onzekerheid, wat negatieve gevolgen heeft gehad voor beide markten.

- Effecten van energieprijzen: De stijging van de energieprijzen heeft een aanzienlijke impact op de inflatie en de winstgevendheid van bedrijven in diverse sectoren.

Factoren die de Marktbeweging Beïnvloeden

Geopolitieke Risico's

Geopolitieke onstabiliteit is een belangrijke factor die de marktvolatiliteit kan vergroten.

- Mogelijke scenario's en hun impact: Escalatie van conflicten, handelsoorlogen en andere geopolitieke gebeurtenissen kunnen leiden tot een afname van het investeerdersvertrouwen en een daling van de aandelenprijzen.

- Risico-aversie bij beleggers: In tijden van onzekerheid, zullen beleggers vaak hun risico nemen verminderen, wat kan leiden tot massale verkoop van aandelen.

Economische Onzekerheid

Economische onzekerheid, zoals de angst voor een recessie of hoge inflatie, kan leiden tot marktvolatiliteit.

- Invloed op consumentenvertrouwen: Een daling van het consumentenvertrouwen kan leiden tot een afname van de consumentenbestedingen, wat een negatief effect heeft op de winstgevendheid van bedrijven.

- Impact op bedrijfsresultaten: Economische onzekerheid kan leiden tot een daling van de verwachte bedrijfsresultaten, wat kan leiden tot een daling van de aandelenprijzen.

Inflatie en Rentebeleid

Inflatie en het rentebeleid van centrale banken zijn nauw verbonden met de prestaties van de aandelenmarkten.

- Effect van renteverhogingen: Renteverhogingen maken het duurder voor bedrijven om geld te lenen, wat kan leiden tot een daling van de investeringen en de winstgevendheid.

- Impact op bedrijfswinsten: Hoge inflatie kan de bedrijfskosten verhogen en de winstgevendheid onder druk zetten.

Voorspelling van Toekomstige Marktbewegingen

Korte-termijn vooruitzichten

Op korte termijn blijft de markt volatiel. De voortdurende geopolitieke onzekerheid en de strijd tegen inflatie zullen waarschijnlijk leiden tot verdere schommelingen in zowel de Europese als de Amerikaanse aandelenmarkten.

- Mogelijke scenario's: Een aanhoudend conflict in Oekraïne of een verslechtering van de economische situatie kan leiden tot een verdere daling van de aandelenprijzen. Omgekeerd, positieve economische signalen of een afname van geopolitieke spanningen kunnen leiden tot een stijging van de markten.

- Potentiële risico's en kansen: Beleggers dienen zich bewust te zijn van de risico's van hoge volatiliteit en de mogelijkheid van verdere marktcorrecties. Tegelijkertijd kunnen dergelijke correcties ook kansen bieden voor beleggers met een langetermijnperspectief.

Lange-termijn vooruitzichten

Op lange termijn hangt de prestaties van beide markten af van structurele veranderingen en trends.

- Duurzame groei: De overgang naar een duurzamere economie zal nieuwe investeringsmogelijkheden creëren en de prestaties van bedrijven in de groene sector beïnvloeden.

- Technologische ontwikkelingen: Doorbraken in technologie zullen de aandelenmarkten blijven vormgeven, met potentieel grote impact op winnaars en verliezers.

- Demografische verschuivingen: Veranderingen in de demografie, zoals vergrijzing, zullen de vraag naar bepaalde producten en diensten beïnvloeden en de prestaties van verschillende sectoren beïnvloeden.

Conclusie: Europese Aandelen vs. Wall Street - Conclusie en Aanbevelingen

Samenvattend, de vergelijking Europese Aandelen vs. Wall Street laat zien dat beide markten onderhevig zijn aan aanzienlijke volatiliteit, gedreven door een complex samenspel van macro-economische factoren en geopolitieke ontwikkelingen. Hoewel de korte termijn onzeker blijft, suggereren structurele veranderingen op lange termijn een aanhoudende, maar gematigde groei voor beide markten. De snelle marktbewegingen zullen waarschijnlijk aanhouden, maar hun richting is moeilijk te voorspellen. Het is essentieel om een gediversifieerde beleggingsstrategie te hanteren en de ontwikkelingen op de voet te volgen.

Wij raden u aan om verder onderzoek te doen naar Europese Aandelen vs. Wall Street en uw eigen beleggingsstrategie te evalueren op basis van uw risicoprofiel en beleggingshorizon. Het volgen van belangrijke indices zoals de EURO STOXX 50 en de S&P 500, evenals het raadplegen van professioneel beleggingsadvies, kan u helpen bij het nemen van weloverwogen beleggingsbeslissingen.

Featured Posts

-

Harnessing Space Crystals For Advanced Drug Discovery

May 24, 2025

Harnessing Space Crystals For Advanced Drug Discovery

May 24, 2025 -

Scrutinizing Thames Water Executive Bonuses Under The Microscope

May 24, 2025

Scrutinizing Thames Water Executive Bonuses Under The Microscope

May 24, 2025 -

Net Asset Value Nav Of Amundi Msci World Catholic Principles Ucits Etf Acc What You Need To Know

May 24, 2025

Net Asset Value Nav Of Amundi Msci World Catholic Principles Ucits Etf Acc What You Need To Know

May 24, 2025 -

Escape To The Country Finding Your Perfect Countryside Home

May 24, 2025

Escape To The Country Finding Your Perfect Countryside Home

May 24, 2025 -

Understanding Amundi Dow Jones Industrial Average Ucits Etf Net Asset Value Nav

May 24, 2025

Understanding Amundi Dow Jones Industrial Average Ucits Etf Net Asset Value Nav

May 24, 2025

Latest Posts

-

En Zeki Burclar Akil Zeka Ve Basarida Oende Olanlar

May 24, 2025

En Zeki Burclar Akil Zeka Ve Basarida Oende Olanlar

May 24, 2025 -

En Zeki Burclar Dahilik Genleri Ve Akil Yetenekleri

May 24, 2025

En Zeki Burclar Dahilik Genleri Ve Akil Yetenekleri

May 24, 2025 -

Nisan Da Parasal Sans Zenginlige Giden Yol

May 24, 2025

Nisan Da Parasal Sans Zenginlige Giden Yol

May 24, 2025 -

Hangi Burclar Nisan Ayinda Mali Sans Yakalayacak

May 24, 2025

Hangi Burclar Nisan Ayinda Mali Sans Yakalayacak

May 24, 2025 -

Iste En Cekici Burclar Seytan Tueyue Oezellikleri

May 24, 2025

Iste En Cekici Burclar Seytan Tueyue Oezellikleri

May 24, 2025